조정 총소득

조정총소득(AGI)은 모든 출처의 총 소득에서 서식 1040의 스케줄 1에 기재된 특정 조정액을 제한 금액입니다. AGI는 서식 1040에서 표준공제 또는 항목별공제를 적용하기 전에 계산됩니다.

세금 소프트웨어는 AGI를 자동으로 계산합니다.

이 페이지에서 다룰 주제

AGI가 필요한 경우

AGI가 필요한 경우:

- 전자 세금 신고시 본인의 신원 확인

- 세액공제 및 기타 혜택 자격 충족

AGI 계산 방법

모든 출처에서 얻은 총소득에서 시작합니다. 총 소득에는 임금, 팁, 이자, 배당금, 자본 이득, 사업 소득, 퇴직 소득 및 기타 형태의 과세대상 소득이 포함됩니다.

총 소득에서 다음과 같은 특정 조정액을 차감합니다.

- 위자료 지급액

- 교육비

- 특정 사업 비용 – 예비군, 공연 예술가, 수수료 기반 정부 관계자

- 공제 가능한 HSA 납입금(영어)

- 공제 가능한 IRA 납입금

- 이사 비용(영어) – 군인만 해당

- 공제 가능한 자영업세

- 조기 인출 가산세(영어)

- 퇴직금 납입금

- 학자금 대출 이자

허용 가능한 모든 조정 항목은 서식 1040 스케줄 1, ‘추가 소득 및 소득 조정’(영어) PDF 파트 II에서 확인할 수 있습니다.

소득:

- 임금 $50,000

- 임대 소득 $12,000

- 파트타임 우버 운전 임금 $8,500

- 채권 이자 $500

총소득 = $71,000

총소득에서 조정된 금액:

- 교육비 $250

- 학자금 대출 이자 $2,500

총소득에서 조정된 총액 = $2,750

AGI는 $68,250입니다. 즉, 총소득 ($71,000)에서 총 조정액($2,750)을 제한 금액입니다.

AGI를 찾을 수 있는 곳

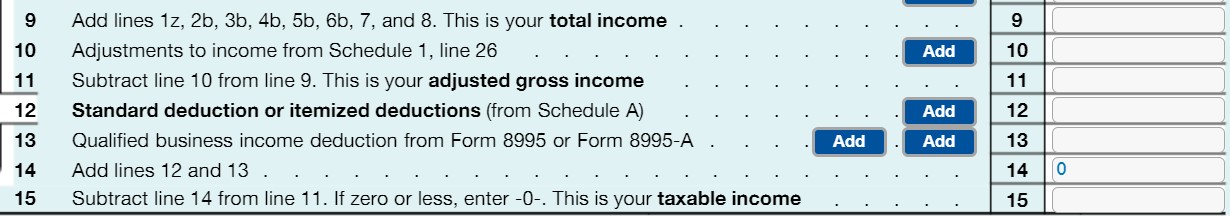

AGI는 서식 1040, ‘미국 개인 소득세 신고서’ 라인 11에서 확인할 수 있습니다.

작년 AGI를 확인할 수 있는 곳:

)

또는 https:// 는 안전하게 .gov 웹사이트에 접속했다는 뜻입니다. 오직 공식, 보안 웹사이트 상에서만 민감한 정보를 공유하십시오.

)

또는 https:// 는 안전하게 .gov 웹사이트에 접속했다는 뜻입니다. 오직 공식, 보안 웹사이트 상에서만 민감한 정보를 공유하십시오.