Giờ đây, hơn bao giờ hết, bạn cần một phương thức nhận tiền một cách đáng tin cậy, nhanh chóng, an toàn và ít tiếp xúc. Cách tốt nhất và nhanh nhất để bạn nhận tiền hoàn thuế là ký gửi theo phương thức điện tử miễn phí vào tài khoản tài chính của bạn. Chương trình của IRS được gọi là ký gửi trực tiếp. Bạn có thể sử dụng nó để chuyển tiền hoàn thuế vào một, hai hoặc thậm chí ba tài khoản. Ngay cả khi bạn không có tài khoản ký gửi, vẫn có các tùy chọn khác để ký gửi trực tiếp. Ký gửi trực tiếp vào tài khoản ngân hàng hiện cũng có sẵn cho các tờ khai nộp sau ngày đến hạn.

Tám trong số mười người đóng thuế nhận được tiền hoàn thuế của họ bằng cách ký gửi trực tiếp. Đây là phương thức đơn giản, an toàn và bảo mật. Đây cũng là hệ thống chuyển khoản điện tử được sử dụng để gửi gần 98% tất cả các phúc lợi An sinh Xã hội và Cựu Chiến binh vào hàng triệu tài khoản.

Kết hợp ký gửi trực tiếp với khai thuế điện tử là cách nhanh nhất để nhận được tiền hoàn thuế của bạn. Không có trường hợp chưa rút tiền, bị mất, bị đánh cắp hoặc bị phá hủy. IRS phát hành hơn chín trong số mười khoản tiền hoàn thuế trong vòng chưa đầy 21 ngày. Người đóng thuế đã sử dụng ký gửi trực tiếp để nhận tiền hoàn thuế cũng nhận được các khoản thanh toán kích thích của họ nhanh hơn. Bạn có thể theo dõi khoản hoàn thuế của mình bằng cách sử dụng công cụ Tiền hoàn thuế của tôi ở đâu?

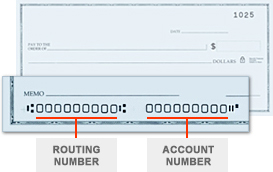

Ký gửi trực tiếp rất dễ sử dụng. Chỉ cần chọn nó làm phương thức hoàn thuế thông qua phần mềm thuế của bạn và nhập số tài khoản (Account Number) và số định tuyến ngân hàng (Routing Number). Hoặc nói với chuyên viên khai thuế rằng bạn muốn ký gửi trực tiếp. Bạn thậm chí có thể sử dụng ký gửi trực tiếp nếu bạn là một trong số ít người vẫn khai thuế bằng giấy. Vui lòng kiểm tra kỹ thông tin nhập vào của bạn để tránh sai sót.

Không có sẵn séc để xác định số định tuyến ngân hàng và số tài khoản của bạn? Số định tuyến ngân hàng (Routing Number) xác định vị trí của chi nhánh ngân hàng nơi bạn đã mở tài khoản của mình và hầu hết các ngân hàng đều liệt kê số định tuyến trên trang mạng của họ. Số tài khoản của bạn (Account Number) thường có thể được xác định bằng cách đăng nhập vào tài khoản ngân hàng trực tuyến của bạn hoặc bằng cách gọi cho chi nhánh ngân hàng của bạn.

Nếu bạn có thẻ ghi nợ trả trước, bạn có thể được gửi tiền hoàn thuế vào thẻ. Nhiều thẻ trả trước nạp lại có số tài khoản và số định tuyến mà bạn có thể cung cấp cho IRS. Hãy kiểm tra với tổ chức tài chính để bảo đảm rằng thẻ của bạn có thể được sử dụng và để lấy số định tuyến ngân hàng và số tài khoản, số này có thể khác với số thẻ.

Ứng dụng dành cho thiết bị di động có thể là một tùy chọn Một số ứng dụng dành cho thiết bị di động và thẻ ghi nợ trả trước cho phép ký gửi trực tiếp tiền hoàn thuế. Chúng phải có số định tuyến và số tài khoản được liên kết có thể được nhập trên tờ khai thuế. Người đóng thuế nên kiểm tra với nhà cung cấp ứng dụng di động hoặc tổ chức tài chính để xác nhận số nào sẽ sử dụng.

Bạn nên làm gì nếu tổ chức tài chính của bạn từ chối khoản tiền hoàn thuế được ký gửi trực tiếp của bạn? IRS không chịu trách nhiệm về sai sót của người khai thuế hoặc người đóng thuế. Một số tổ chức tài chính chấp nhận ký gửi trực tiếp cho một số loại tài khoản, nhưng không chấp nhận các loại tài khoản khác. Liên hệ với tổ chức tài chính của bạn để đảm bảo họ sẽ chấp nhận khoản ký gửi trực tiếp của bạn và xác minh tài khoản cũng như số định tuyến của bạn (tiếng Anh).

- Xác minh tài khoản và số định tuyến của bạn với tổ chức tài chính của bạn và kiểm tra kỹ tính chính xác của các số bạn nhập trên tờ khai thuế trước khi ký và gửi. Bạn không nên yêu cầu gửi tiền hoàn thuế vào tài khoản không đứng tên bạn.

- Nếu tiền hoàn thuế chưa được đăng lên hệ thống của chúng tôi, bạn có thể yêu cầu chúng tôi ngừng ký gửi trực tiếp. Bạn có thể gọi cho chúng tôi theo số điện thoại miễn phí 800-829-1040, thứ 2 – thứ 6, 7 giờ sáng - 7 giờ tối.

- Nói chung, nếu tổ chức tài chính thu hồi được số tiền và trả lại cho IRS, IRS sẽ gửi séc tiền hoàn thuế bằng giấy đến địa chỉ được biết gần đây nhất của bạn trong hồ sơ với IRS.

- Nếu bạn đã liên hệ với tổ chức tài chính và hai tuần trôi qua mà không có kết quả, bạn sẽ cần gửi Mẫu 3911, Tuyên bố của Người đóng thuế về Tiền hoàn thuế (tiếng Anh) PDF để bắt đầu theo dõi. Điều này cho phép IRS thay mặt bạn liên hệ với ngân hàng để cố gắng thu hồi khoản tiền hoàn thuế của bạn. Các ngân hàng được phép tối đa 90 ngày kể từ ngày nhập dấu vết ban đầu để phản hồi yêu cầu cung cấp thông tin của chúng tôi nhưng có thể mất tới 120 ngày để giải quyết.

- Nếu không có tiền hoặc ngân hàng từ chối trả lại tiền, IRS không thể buộc ngân hàng làm như vậy. Khi đó, vụ việc có thể trở thành vấn đề dân sự giữa bạn và tổ chức tài chính và/hoặc chủ sở hữu tài khoản mà tiền đã được ký gửi vào.

Bạn không có tài khoản ngân hàng? Hãy truy cập trang web FDIC (tiếng Anh) hoặc Hiệp hội Công đoàn tín dụng Quốc gia bằng Công cụ định vị Công đoàn tín dụng (tiếng Anh) của họ để biết thông tin về nơi tìm ngân hàng hoặc công đoàn tín dụng có thể mở tài khoản trực tuyến và cách chọn tài khoản phù hợp với bạn. Nếu bạn là Cựu Chiến binh, hãy xem Chương trình Ngân hàng Phúc lợi dành cho Cựu Chiến binh (VBBP) (tiếng Anh) để tiếp cận các dịch vụ tài chính tại các ngân hàng tham gia. Bạn cũng có thể hỏi chuyên viên khai thuế của mình xem họ có cung cấp các tùy chọn chi trả điện tử khác hay không.

Ký gửi trực tiếp cũng giúp bạn tiết kiệm tiền. Người đóng thuế của quốc gia phải trả hơn $1 cho mỗi séc hoàn thuế bằng giấy được phát hành, nhưng chỉ mười xu cho mỗi lần thực hiện ký gửi trực tiếp.

Khoản hoàn thuế liên bang thường là séc lớn nhất mà nhiều người nhận được. Đây là thời điểm thích hợp để bắt đầu hoặc thêm vào khoản tiết kiệm của bạn. Bạn có thể chia khoản tiền hoàn thuế của mình thành hai hoặc ba tài khoản tài chính bổ sung, bao gồm Tài khoản Hưu trí Cá nhân.

Việc chia tiền hoàn thuế của bạn rất dễ dàng. Bạn có thể sử dụng phần mềm thuế của mình để thực hiện việc này bằng phương thức điện tử. Hoặc, sử dụng Mẫu 8888, Phân bổ Tiền hoàn thuế (tiếng Anh) của IRS nếu bạn nộp tờ khai bằng giấy. Chỉ cần làm theo hướng dẫn trên mẫu đơn. Nếu bạn muốn IRS chuyển tiền hoàn thuế vào chỉ một tài khoản, hãy sử dụng dòng ký gửi trực tiếp trên mẫu thuế của bạn.

Với các khoản hoàn tiền chia nhỏ, bạn có một lựa chọn thuận tiện để quản lý tiền của mình – gửi một số tiền hoàn thuế vào tài khoản để sử dụng ngay lập tức và một khoản để tiết kiệm trong tương lai – kết hợp với tốc độ và độ an toàn của phương thức ký gửi trực tiếp. Nếu bạn có kế hoạch sử dụng toàn bộ hoặc một phần tiền hoàn thuế của mình để mua trái phiếu tiết kiệm, bạn có thể mua trái phiếu giấy I bằng tiền hoàn thuế IRS của mình (tiếng Anh) cho đến ngày 1 tháng 1, 2025. Sau ngày đó, IRS sẽ không còn cung cấp tùy chọn hoàn thuế này nữa, nhưng bạn có thể mua trái phiếu điện tử I (tiếng Anh) thông qua trang web của Bộ Tài chính Hoa Kỳ, TreasuryDirect (tiếng Anh). Xem Các câu hỏi thường gặp (tiếng Anh) này để biết thêm thông tin.

Khoản tiền hoàn thuế của bạn chỉ nên được chuyển trực tiếp vào một ngân hàng Hoa Kỳ hoặc các tài khoản liên kết với ngân hàng Hoa Kỳ đứng tên bạn; tên người vợ/chồng của bạn hoặc cả hai nếu đó là một tài khoản chung. Không thể gửi nhiều hơn ba khoản hoàn thuế điện tử vào một tài khoản tài chính hoặc thẻ ghi nợ trả trước. Những người đóng thuế vượt quá giới hạn (tiếng Anh) sẽ nhận được thông báo từ IRS và một khoản hoàn thuế bằng giấy.

Cho dù bạn khai thuế điện tử hay trên giấy, việc ký gửi trực tiếp sẽ cho phép bạn nhận tiền hoàn thuế nhanh hơn so với séc giấy.

)

hoặc https:// có nghĩa là bạn đã kết nối an toàn với trang web .gov. Chỉ chia sẻ thông tin nhạy cảm trên các trang web chính thức, an toàn.

)

hoặc https:// có nghĩa là bạn đã kết nối an toàn với trang web .gov. Chỉ chia sẻ thông tin nhạy cảm trên các trang web chính thức, an toàn.